- 恒优财税:可靠的税务管家

- 服务热线:139 2292 5849

消费税在我国税收中也是占据着比较重要的一块,在实际工作中,并不是所有商品都需要缴纳消费税的,而是对税法规定范 围内的应税消费品进行征收的一种税。在进行消费税的申报之前,我们需要先对消费税有一定的认识,了解消费税的征税范围和 征税环节;其次需要学习如何计算消费税的应纳税额;最后掌握消费税的申报。因此,我们需要从以下三个方面来对消费税进行 学习:一、识税;二、算税;三、报税。

一、识税

与增值税相比,消费税的销售环节相对单一(除卷烟和超豪华小汽车),即只在一个环节上征收消费税。比如金银首饰在零 售环节缴纳消费税的,其在生产销售、委托加工、批发、进口环节则不需要缴纳消费税;其他应税消费品在进口环节、生产销售 环节(出厂环节,特殊为移送环节)、委托加工环节缴纳消费税的,在之后的批发、零售环节就不再缴纳消费税了。作为企业首 先应该判断自己的产品是否在征税范围内,如确认为应税消费品,则在哪个环节需要缴税,对应的消费税税率是多少?可通过查 询应税消费品属于哪个税目,从而确认税率和计税依据。

(一)消费税的征税范围及纳税义务人

消费税是针对特殊消费品征税,目的是抑制这类商品消费。消费税的征税范围包括生产应税消费品、委托加工应税消费品、 进口应税消费品、零售应税消费品(金银首饰、铂金首饰、钻石及钻石饰品、超豪华小汽车)及批发销售卷烟。

在我国境内,生产、委托加工和进口应税消费品的单位和个人,及《消费税暂行条例》规定的应税消费品的其他单位和个 人,皆为消费税的纳税义务人。

(一)消费税的税目及税率

经过2009年的税制改革,消费税税目和税率都进行了不同程度的调整,比例税率**税率为56%,**税率为1%,企业在实际 工作中可根据不同的应税消费品选择相对应的税率,从而确定其计税依据。消费税有烟、酒、高档化妆品、贵重首饰及珠宝玉 石、鞭炮焰火、成品油、摩托车、小汽车、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板、电池、涂料共15个 税目,税率采取比例税率和定额税率两种形式。

二、算税

(一)消费税的计税依据

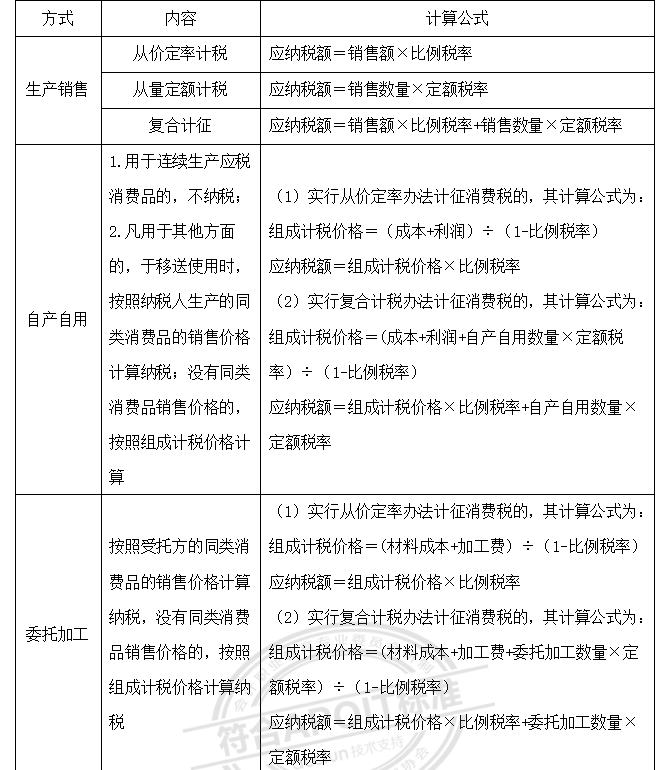

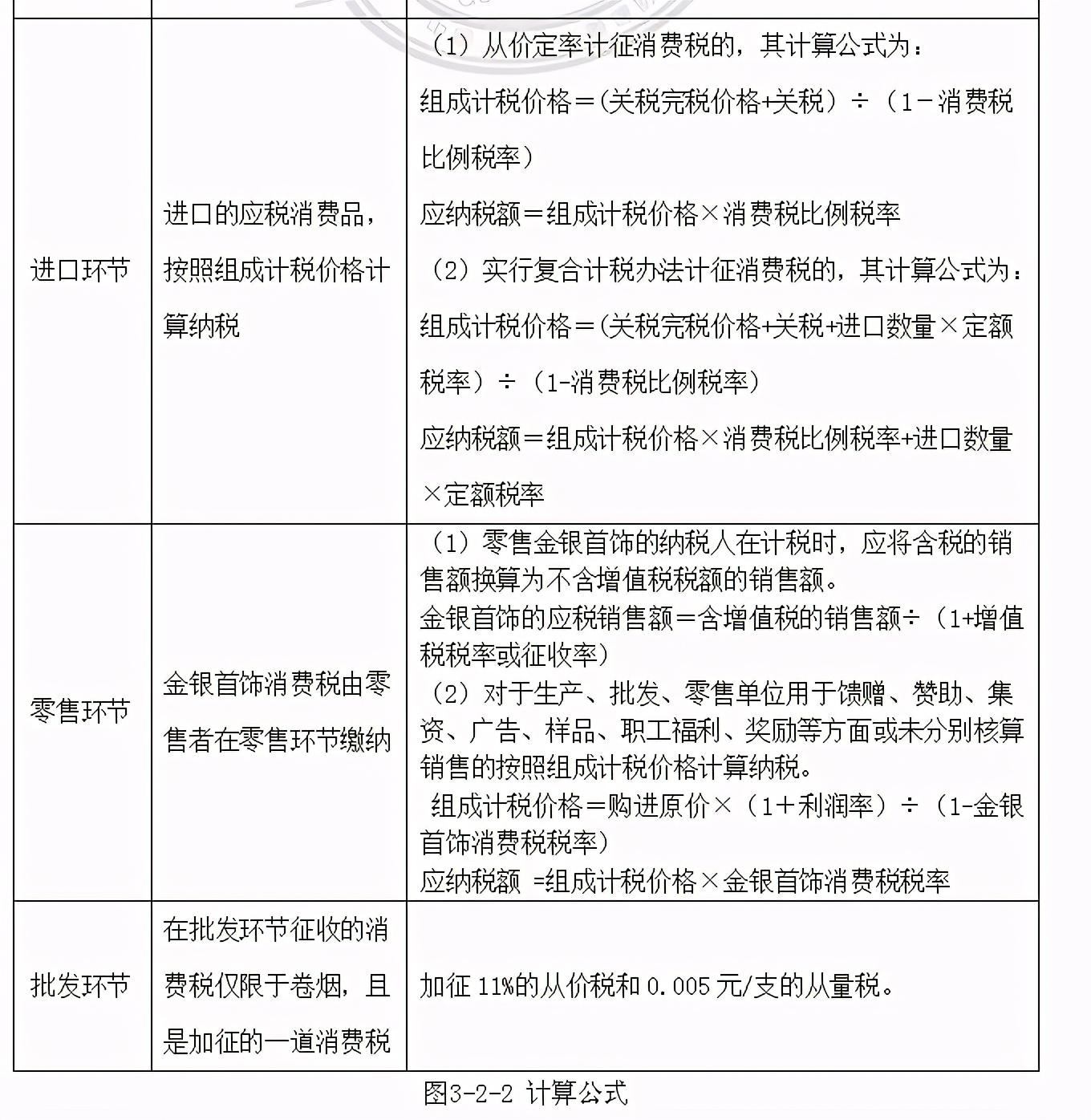

在确定完应税消费品所对应的税率之后,根据不同的应税消费品采用不同的计价依据。消费税实行三种计税依据,分别是从 价定率、从量定额和复合计税。实行从价计税办法征税的应税消费品,计税依据为应税消费品的销售额;实行从量定额办法计税 时,通常以每单位应税消费品的重量、容积或数量为计税依据;实行复合计税办法计税时,是实行从价定率和从量定额相结合的 复核计征办法。

(二)应纳税额的计算

三、报税

申报消费税时,依据应税消费品的不同,其报表的填制样式也会有些许不同,这里主要介绍《其他应税消费品消费税纳税申 报表》,本表限高档化妆品、贵重首饰及珠宝玉石、鞭炮焰火、摩托车(排量>250毫升)、摩托车(排量=250毫升)、高尔夫 球及球具、高档手表、游艇、木制一次性筷子、实木地板、超豪华小汽车等消费税纳税人使用。

(1)其他应税消费品消费税纳税申报表,即主表,用于填制本期应纳税额;

(2)本期准予扣除税额计算表,即附表一,用于外购或委托加工收回应税消费品后连续生产应税消费品的纳税人填报;(未 发生外购或委托加工收回应税消费品后连续生产应税消费品的纳税人不填报本表)

(3)准予扣除消费税凭证明细表,即附表二,依据附表一填列的明细报表;

(4)本期代收代缴税额计算表,即附表三,由应税消费品受托加工方填报。(委托方和未发生受托加工业务的纳税人不填报 本表)

实务中,消费税申报按以下两步进行:(一)附列资料的填列;(二)主表的填列

(一)附列资料的填列

消费税申报表的附列资料需要我们重点掌握:

本期准予扣除税额计算表(表一)

(1)“应税消费品名称”填写高档化妆品、珠宝玉石、鞭炮焰火、摩托车、高尔夫球及球具、木制一次性筷子、实木地板。

(2)当期准予扣除的委托加工应税消费品已纳税款=期初库存委托加工应税消费品已纳税款+当期收回委托加工应税消费品 已纳税款-期末库存委托加工应税消费品已纳税款

(3)当期准予扣除的外购应税消费品已纳税款=(期初库存外购应税消费品买价+当期购进应税消费品买价-期末库存外购 应税消费品买价)×外购应税消费品适用税率

(4)本期准予扣除税款合计=当期准予扣除的委托加工应税消费品已纳税款+当期准予扣除的外购应税消费品已纳税款

(一)主表的填列

(1)“应税消费品名称”填写高档化妆品、珠宝玉石、鞭炮焰火、摩托车、高尔夫球及球具、木制一次性筷子、实木地板。

(2)“销售数量”为当期应申报缴纳消费税的应税消费品销售(不含出口免税)数量。

(3)“销售额”为当期应申报缴纳消费税的应税消费品销售(不含出口免税)收入。

(4)“应纳税额”:应纳税额=销售额×适用税率

(5)“本期准予扣除税额”:数值与本表附1《本期准予扣除税额计算表》“本期准予扣除税款合计”栏数值一致。

(6)“本期减(免)税额”:不含出口退(免)税额。

(7)“期初未缴税额”填写本期期初累计应缴未缴的消费税额,多缴为负数。其数值等于上期申报表“期末未缴税额”。

(8)“本期缴纳前期应纳税额”:填写本期实际缴纳入库的前期应缴未缴消费税额。

(9)“本期预缴税额”:填写纳税申报前纳税人已预先缴纳入库的本期消费税额。

(10)“本期应补(退)税额”: 填写纳税人本期应纳税额中应补缴或应退回的数额,计算公式如下,多缴为负数: 本期应补(退)税额=应纳税额(合计栏金额)-本期准予扣除税额-本期减(免)税额-本期预缴税额

(11)“期末未缴税额”:填写纳税人本期期末应缴未缴的消费税额,计算公式如下,多缴为负数: 期末未缴税额=期初未缴税额+本期应补(退)税额-本期缴纳前期应纳税额

(一)纳税地点规定

(1)纳税人销售应税消费品,以及自产自用的应税消费品,应当向纳税人核算地主管税务机关申报纳税。纳税人到外县 (市)销售或委托外县(市)代销应税消费品的,于应税消费品销售后回纳税人核算地或所在地缴纳消费税。纳税人的总机构与 分支机构不在同一县(市)的,应在生产应税消费品的分支机构所在地缴纳消费税。但经国家税务总局和省、自治区、直辖市国 家税务局批准,纳税人分支机构应纳消费税税款,也可由总机构汇总向总机构所在地主管税务机关缴纳。

(2)工业企业受托加工的应税消费品,纳税地点确定在受托方所在地,由受托方向所在地主管税务机关解缴代收的税款。个 体经营者受托加工的应税消费品,纳税地点确定在委托方所在地,由委托方在收回应税消费品后向其所在地主管税务机关申报纳 税。

(3)进口应税消费品,由进口人或者其代理人向报关地海关申报纳税。

(4)出口应税消费品办理退税后,发生退关,或者国外退货,进口时已予以免税的,报关出口者必须及时向其所在地主管税 务机关申报补缴已退的消费税税款。

Copyright @ 2022 东莞恒优企业服务有限公司 粤ICP备2021054658号